MSD PREV declara, para os devidos fins, manter esta política de privacidade válida em seu site (www.msdprev.com.br) e aplicativo (APP) sob as seguintes condições:

Por favor, leia esta Política de Privacidade e Proteção de dados pessoais cuidadosamente para entender as políticas e práticas da MSD Prev sobre seus dados pessoais e como o tratamento destes dados é realizado.

A MSD Prev respeita a privacidade de seus dados pessoais, dos usuários internos, fornecedores, parceiros, participantes e assistidos. Nas operações de tratamento dos dados pessoais, a MSD Prev assegura total empenho de seus recursos intelectuais, técnicos, profissionais e de materiais para proteger estes dados pessoais e cumpre os controles de informação, nos acordos, na legislação em vigor, nas práticas de governança e segurança da informação.

A MSD Prev assegura estar em consonância com as disposições contidas na LGPD – Lei Geral de Proteção de Dados (Lei nº 13.709/2018) que estabelece as bases legais para o tratamento de dados pessoais, o que significa que os usuários terão mais controle sobre como suas informações pessoais são utilizadas por empresas.

A LGPD define como “tratamento” de dados, toda operação realizada com dados pessoais, como as que se referem a coleta, produção, recepção, classificação, utilização, acesso, reprodução, transmissão, distribuição, processamento, arquivamento, armazenamento, eliminação, avaliação ou controle da informação, modificação, comunicação, transferência, difusão ou extração.

A presente Política prevê a forma que a MSD Prev utilizará seus dados pessoais.

FINALIDADE

Os itens a seguir descrevem as finalidades para as quais a MSD Prev coleta seus dados pessoais, e os diferentes tipos de dados pessoais que coletamos para cada finalidade. Importante observar que, nem todas as utilizações abaixo serão relevantes para todos os indivíduos e podem se aplicar apenas a situações específicas.

Serviços de atendimento: Seus dados pessoais são utilizados para finalidade de prestar serviços aos participantes, assistidos ou terceiros, incluindo responder a suas dúvidas, questionamentos e sugestões. Usualmente, isso requer certas informações pessoais de contato e informações sobre o motivo de seu questionamento, dúvida ou sugestão, por exemplo, qual foi o seu pedido, se existe um problema técnico, questão ou reclamação sobre serviços, questionamento em geral.

Motivo para uso dos seus dados pessoais nessa situação:

Cumprir obrigações contratuais;

Cumprir obrigações legais;

Cumprir determinação judicial.

Cumprimento de obrigações contratuais: A MSD Prev utiliza seus dados pessoais para atender ao contrato previdenciário, corrigir informações e conduzir verificação de identidade e outras atividades. Isso envolve o uso de certos dados pessoais e, em certas situações, informações de pagamento.

Motivo para uso dos seus dados pessoais nessa situação:

Cumprir obrigações contratuais;

Obrigações legais;

Obtermos o seu consentimento (quando necessário).

Nossos interesses legítimos nessa situação.

Outras finalidades e situações em geral: De acordo com a legislação vigente, a MSD Prev utiliza seus dados pessoais para outras finalidades gerais de negócio, como fazer manutenção em sua conta, conduzir pesquisas internas, como, também, para gerenciamento e operação de nossas comunicações, TI – Tecnologia da Informação e sistemas de segurança e proteção de dados.

Motivo para uso dos seus dados pessoais nessa situação:

Cumprir obrigações contratuais;

Obrigações legais;

Nossos interesses legítimos;

Obtermos o seu consentimento (quando necessário).

ADEQUAÇÃO

Os dados referentes aos participantes, assistidos, seus respectivos beneficiários, financeiros e demais informações podem ser tratados e serão compatíveis com as finalidades informadas.

NECESSIDADE

O tratamento de dados limita-se ao mínimo necessário para a realização de suas finalidades, com abrangência dos dados pertinentes, proporcionais e não excessivos em relação às finalidades do tratamento de dados específicos.

DA CONSULTA E CORREÇÃO DOS DADOS

Os participantes e assistidos poderão, a qualquer momento, consultar ou solicitar a alteração de seus dados pessoais nos registros da MSD Prev através do site acessando sua conta (www.msdprev.com.br) ou pelo App MSD Prev no celular.

DO ARMAZENAMENTO DOS DADOS

Para o fim de garantir a segurança e privacidade das informações, os dados pessoais dos participantes e assistidos da MSD Prev permanecerão hospedados em empresas especializadas em armazenamento de dados, que atuam em conformidade com as normas de segurança da informação proteção de dados e privacidade.

As informações coletadas podem ser transferidas, armazenadas e/ou processadas, dentro dos requisitos da LGPD, em um destino fora do Brasil.

INFORMAÇÕES QUE ESTÃO AUTORIZADAS A SEREM COLETADAS NO SITE DA MSD Prev

A MSD Prev está autorizada a coletar e processar os seguintes dados:

Informações suas fornecidas previamente ao site, inclusive por meio de qualquer interação. Isto inclui (mas não se limita a) informações suas fornecidas quando da realização do LOGIN para a utilização do site, subscrição de serviços disponibilizados, postagem ou envio de material ou solicitação de serviços adicionais.

A MSD Prev poderá, também, solicitar informações que reportem a um problema no site.

No caso de contato através do site da MSD Prev, poderá ser mantido um registro dessa correspondência e qualquer informação contida nela.

A MSD Prev poderá também solicitar que você responda a enquetes utilizadas para fins de pesquisa, sem que você seja obrigado a respondê-las.

Detalhes da sua visita ao site, incluindo (mas não limitado a) dados de navegação, informação de localização, registros de logs e outros dados de comunicação, seja isto necessário para fins de cobrança ou outros e os recursos que você venha a acessar.

ACESSO

Seus dados pessoais serão processados por nossos funcionários ou agentes autorizados, desde que estes precisem ter acesso a tais informações, dependendo dos propósitos específicos para os quais seus dados pessoais tenham sido coletados.

SEGURANÇA

Suas informações serão armazenadas em servidores seguros, com senha fornecida pela MSD Prev (ou por você escolhida) que, permita o acesso a determinadas partes do nosso site ou APP, solicitamos que a mantenha confidencial e não compartilhe.

A transferência, armazenamento ou processamento de informação pessoal coletada pela MSD Prev é protegida por medidas de segurança técnicas e administrativas disponíveis.

COMPARTILHAMENTO DE SEUS DADOS

Caso necessário, para cumprimento do Contrato Previdenciário ou em virtude de lei, a MSD Prev poderá compartilhar seus dados pessoais, nos limites da LGPD.

DADOS PESSOAIS DE CRIANÇAS E ADOLESCENTES

Os dados pessoais de crianças e de adolescentes são tratados pela MSD Prev quando registrados, a pedido e por indicação dos pais ou representantes legais, como participante, dependente do participante ou do funcionário, para fins de cumprir o Contrato Previdenciário, legislação vigente e/ou determinação judicial.

DIREITOS DO TITULAR DE DADOS PESSOAIS

Você tem o direito de obter, em relação aos seus dados pessoais, a qualquer momento e mediante requisição, desde que não conflite com a legislação:

I – Confirmação da existência de tratamento;

II – Acesso aos dados;

III – Correção de dados incompletos, inexatos ou desatualizados;

IV – Anonimização, bloqueio ou eliminação de dados desnecessários, excessivos ou tratados em desconformidade com o disposto na LGPD;

V – Portabilidade dos dados a outro fornecedor de serviço ou produto, mediante requisição expressa, de acordo com a regulamentação da autoridade nacional, observados os segredos comercial e industrial;

VI – Eliminação dos dados pessoais tratados com o consentimento do titular, exceto nas hipóteses previstas no art. 16 da LGPD;

VII – Informação das entidades públicas e privadas com as quais a MSD Prev realizou uso compartilhado de dados;

VIII – Informação sobre a possibilidade de não fornecer consentimento e sobre as consequências da negativa.

SITES DE TERCEIROS

Ocasionalmente, o site da MSD Prev poderá conter links para e de sites de redes parceiras, anunciantes e afiliados. Em caso de seu acesso a qualquer um desses sites, você de observar as suas próprias políticas de privacidade, pelas quais a MSD Prev não tem responsabilidade ou obrigação.

Ficando a seu cargo checar estas políticas antes de submeter qualquer dado pessoal nestes sites.

PERÍODO DE RETENÇÃO

A MSD Prev não retém os dados de seus participantes e assistidos por um período mais longo que o necessário para atingir os objetivos para os quais eles foram coletados, ou mais longo que o permitido por lei.

SOBRE O USO DE COOKIES, ARQUIVOS DE REGISTOS (LOGS) E SIMILARES

Cookies são utilizados para melhorar o uso e a funcionalidade dos sites e demais serviços na web (internet) compatíveis da MSD Prev e entender melhor como os visitantes utilizam sites e serviços online da MSD Prev, bem como as ferramentas e serviços por eles oferecidos. Os Cookies facilitam o processo de adaptação dos sites da MSD Prev às suas necessidades pessoais, facilitando sempre que possível o seu uso, receber feedback da satisfação dos nossos visitantes.

A MSD Prev utiliza os seguintes tipos de Cookies em seus sites e serviços compatíveis:

Cookies de sessão: São Cookies de uso temporário, que são excluídos no momento em que você fecha o seu navegador. Quando você reinicia o seu navegador e volta para o site que criou o cookie, esse site trata você como um novo visitante.

Cookies persistentes: São aqueles Cookies que permanecem no seu navegador até você deletá-los manualmente ou até o seu navegador deletá-los de acordo com o período de duração estabelecido pelo cookie. Esses Cookies reconhecerão seu retorno como visitante a um site ou serviço da MSD Prev.

Cookies necessários: São Cookies estritamente necessários para a operação de um site ou serviço compatível da MSD Prev. Eles permitem que você navegue pelo site e use nossos recursos.

Cookies que nos mandam informações suas: Nós colocamos esse tipo de Cookies em um site ou serviço compatível da MSD Prev e este tipo de Cookies só podem ser lidos por nossos sites e serviços compatíveis.

Os sites e serviços compatíveis da MSD Prev também podem usar outras tecnologias de rastreamento similares a Cookies, que podem coletar informações tais como endereços IP, arquivos de registro e sinalizadores da web, dentre outras. Esses dados também são utilizados para nos ajudar a adaptar os sites e demais serviços compatíveis da MSD Prev às suas necessidades pessoais.

Veja mais detalhes a seguir:

Endereços de IP (Internet Protocol – Protocolo de Internet): Um endereço de IP é um número usado na internet ou em uma rede para identificar seu computador. Todas as vezes que você se conecta na internet seu computador recebe um IP atribuído pelo seu provedor de serviços de internet. Podemos registrar Endereços de IP para as seguintes finalidades:

Tratamento de problemas técnicos;

Manutenção da proteção e segurança dos nossos sites e demais serviços online;

Obter uma melhor compreensão de como nossos sites e demais serviços online são utilizados;

Adaptar nosso conteúdo às suas necessidades, dependendo da sua localização geográfica.

Arquivos de Registro: A MSD Prev ou um terceiro trabalhando em nosso nome, poderá coletar informações na forma de arquivos de registro (logs) que detalham as atividades do site e coletam estatísticas sobre os hábitos de navegação do usuário. Normalmente esses registros são gerados anonimamente e nos ajudam a entender detalhes como:

O tipo de navegador e o sistema utilizado pelos usuários de nossos sites ou serviços online;

Detalhes sobre a sessão do usuário, incluindo a URL (Uniform Resource Locator, ou Localizador Uniforme de Recursos. Sendo direto, URL é a mesma coisa de endereço web) de origem, a data, hora e quais páginas o usuário visitou em nossos sites e serviços compatíveis, e quanto tempo o usuário permaneceu utilizando-os;

Demais detalhes de navegação ou de contagem de cliques incluindo relatórios de tráfego de site, contagem de visitantes únicos e dados similares.

Sinalizadores da web (web beacons): A MSD Prev poderá utilizar em seus sites os sinalizadores da web (ou GIFs – Graphics Interchange Format ou formato de intercâmbio de gráficos) transparentes. Os sinalizadores da web (também conhecidos como webbugs ou web beacons) são pequenas sequencias de código que permitem a entrega de uma imagem gráfica em uma página da web com o objetivo de transferir dados de volta para nós.

A MSD Prev utiliza as informações dos sinalizadores da web para os mais variados propósitos, incluindo:

Entender como um usuário responde a campanhas de e-mail;

Relatórios de tráfego dos nossos sites e serviços compatíveis;

Realizar a contagem de visitantes únicos, auditoria e relatórios de propaganda e e-mail, e personalização em nossos sites e demais serviços compatíveis.

É importante lembrar que cabe a você assegurar que as configurações do seu computador ou dispositivo portátil reflitam se você consente em aceitar Cookies ou não.

A maioria dos navegadores permite que você estabeleça regras para avisá-lo antes de aceitar Cookies ou simplesmente recusá-los. Você não precisa ter Cookies habilitados para usar ou navegar a maior parte dos sites e serviços online da MSD Prev, entretanto neste caso não podemos assegurar que você vai conseguir acessar todos os seus recursos. Recomendamos que você veja no botão “ajuda” no seu navegador como realizar esse tipo de configuração. Lembre-se que se você usar navegadores, ou mesmo computadores e/ou dispositivos portáteis diferentes em locais diferentes, você precisará se assegurar de que cada dispositivo e navegador esteja ajustado para suas preferências pessoais de Cookies.

Como os nossos sinalizadores da web (web beacons) podem fazer parte de uma página da web, não é possível excluir (“opt-out” ) esse tipo de recurso, mas você pode torná-lo completamente não-funcional ativando o recurso “opt-out” para os Cookies colocados por esse sinalizador.

MUDANÇAS NESTA POLÍTICA DE PRIVACIDADE

Qualquer alteração nesta Política de Privacidade, a MSD Prev publicará em seu site: www.msdprev.com.br

CONTATO

Dúvidas, comentários e solicitações a respeito desta Política de Privacidade são bem-vindos e deverão ser encaminhados ao nosso(a) Encarregado(a) de Tratamento de Dados Pessoais, através dos telefones: (11) 5189-7814 ou 5189-7929 ou e-mail: msdprev@merck.com.

São Paulo, 09 de novembro de 2020.

Davos termina com pressão por ação ambiental e expectativa quanto a poder de Guedes.

Brasil consegue dirimir parte das dúvidas sobre economia e reformas, mas precisa mostrar compromisso com Amazônia.

Os cinco dias do encontro anual

Davos termina com pressão por ação ambiental e expectativa quanto a poder de Guedes.

Brasil consegue dirimir parte das dúvidas sobre economia e reformas, mas precisa mostrar compromisso com Amazônia.

Os cinco dias do encontro anual  Órgão enfrenta problemas com filas de espera para concessão de benefícios.

O Secretário Especial de Previdência e Trabalho do Ministério da Economia, Rogério Marinho, anunciou nesta terça-feira (28) a

Órgão enfrenta problemas com filas de espera para concessão de benefícios.

O Secretário Especial de Previdência e Trabalho do Ministério da Economia, Rogério Marinho, anunciou nesta terça-feira (28) a  Taxa básica caiu 2 pontos percentuais em 2019; diferença entre custo de captação do dinheiro e juro cobrado do cliente subiu 1,4 ponto percentual.

No ano em que o Brasil comemorou uma queda recorde da Selic, a taxa básica de juros,

Taxa básica caiu 2 pontos percentuais em 2019; diferença entre custo de captação do dinheiro e juro cobrado do cliente subiu 1,4 ponto percentual.

No ano em que o Brasil comemorou uma queda recorde da Selic, a taxa básica de juros,  Decisão inédita do TRF-3 garantiu a devolução de valor retido em resgate de plano de previdência.

Aposentados do INSS com doenças graves podem tentar na Justiça o direito de sacar integralmente seu plano de previdência privada sem o desconto do Imposto de Renda.

Recente decisão do TRF3 (Tribunal Regional Federal da 3ª Região) julgou procedente o pedido de um aposentado de 70 anos, com câncer, que resgatou o total de R$ 170 mil do seu plano PGBL para arcar com os custos do tratamento médico.

Como o saque foi feito de forma integral, a

Decisão inédita do TRF-3 garantiu a devolução de valor retido em resgate de plano de previdência.

Aposentados do INSS com doenças graves podem tentar na Justiça o direito de sacar integralmente seu plano de previdência privada sem o desconto do Imposto de Renda.

Recente decisão do TRF3 (Tribunal Regional Federal da 3ª Região) julgou procedente o pedido de um aposentado de 70 anos, com câncer, que resgatou o total de R$ 170 mil do seu plano PGBL para arcar com os custos do tratamento médico.

Como o saque foi feito de forma integral, a  Nossas estimativas indicam que a rentabilidade média dos fundos de pensão do país atingiu 12% em 2019, representando um ganho real de 7,4% depois de descontada a inflação do IPCA de 4,3%.

Tal desempenho também representou quatro anos consecutivos de bons resultados para o sistema, uma vez que desde 2016 calcula-se que o retorno tenha sido de 7,0% ao ano acima da inflação, superando, com boa margem, a taxa média de juro atuarial e principal meta de retorno dos investimentos, estimada em 5,1% ao ano no período, diz em artigo Jair Ribeiro, assistente da diretoria de investimentos da Real Grandeza.

Os resultados dos fundos de pensão foram inegavelmente bons, mas talvez não tenham maximizado os ganhos recordes dos ativos financeiros no período, marcado por fatores positivos como a queda dos juros, alta da bolsa e valorização do real.

E isso pode fazer falta no futuro próximo.

Para o autor do texto, não se pode deixar de, construtivamente, questionar se a alocação estratégica dos últimos anos maximizou os ganhos excepcionais proporcionados pelo mercado e se está preparada para enfrentar o cenário de juros baixos.

Se considerarmos que a participação em renda variável é um respeitável indicador do grau de conservadorismo da alocação estratégica, a conclusão da análise pode surpreender analistas e gestores do setor.

O nosso acompanhamento mostra que, entre 2016 e 2019, a alocação média em renda variável dos fundos de pensão passou de 5% para 8%, mas esse aumento se deveu tão somente ao efeito da supervalorização das ações no período.

Em média, os fundos de pensão venderam ao invés de comprarem ações no período, com isso aumentaram o conservadorismo da alocação estratégica, quando o esperado era exatamente o contrário.

Nossas estimativas indicam que a rentabilidade média dos fundos de pensão do país atingiu 12% em 2019, representando um ganho real de 7,4% depois de descontada a inflação do IPCA de 4,3%.

Tal desempenho também representou quatro anos consecutivos de bons resultados para o sistema, uma vez que desde 2016 calcula-se que o retorno tenha sido de 7,0% ao ano acima da inflação, superando, com boa margem, a taxa média de juro atuarial e principal meta de retorno dos investimentos, estimada em 5,1% ao ano no período, diz em artigo Jair Ribeiro, assistente da diretoria de investimentos da Real Grandeza.

Os resultados dos fundos de pensão foram inegavelmente bons, mas talvez não tenham maximizado os ganhos recordes dos ativos financeiros no período, marcado por fatores positivos como a queda dos juros, alta da bolsa e valorização do real.

E isso pode fazer falta no futuro próximo.

Para o autor do texto, não se pode deixar de, construtivamente, questionar se a alocação estratégica dos últimos anos maximizou os ganhos excepcionais proporcionados pelo mercado e se está preparada para enfrentar o cenário de juros baixos.

Se considerarmos que a participação em renda variável é um respeitável indicador do grau de conservadorismo da alocação estratégica, a conclusão da análise pode surpreender analistas e gestores do setor.

O nosso acompanhamento mostra que, entre 2016 e 2019, a alocação média em renda variável dos fundos de pensão passou de 5% para 8%, mas esse aumento se deveu tão somente ao efeito da supervalorização das ações no período.

Em média, os fundos de pensão venderam ao invés de comprarem ações no período, com isso aumentaram o conservadorismo da alocação estratégica, quando o esperado era exatamente o contrário.

INSS confirma piso de R$ 1.045 e aumento de todos os benefícios.

Portaria reafirma reajuste de 4,48% a benefícios acima de um salário mínimo.

A Previdência oficializou o aumento de R$ 6,00 no

INSS confirma piso de R$ 1.045 e aumento de todos os benefícios.

Portaria reafirma reajuste de 4,48% a benefícios acima de um salário mínimo.

A Previdência oficializou o aumento de R$ 6,00 no  Coronavírus e economia fraca tiram ímpeto da Bolsa, e analistas veem ano complexo para aplicações

Em pouco mais de um mês,

Coronavírus e economia fraca tiram ímpeto da Bolsa, e analistas veem ano complexo para aplicações

Em pouco mais de um mês,  O racha dos

O racha dos  Informamos que a MSD Prev só emite informe de rendimentos para quem recebeu algum benefício do plano (aposentadoria ou resgate) durante o ano de 2019.

IMPORTANTE:

> Participantes ativos: o total de contribuições feitas ao plano consta no Informe de Rendimentos entregue pela empresa.

> Participante s Autopatrocinados: o informe pode ser acessado no site.

> Participantes que fizeram Contribuições esporádicas, via boleto bancário: o informe com essa contribuição esporádica pode ser acessado no site.

> Participantes aposentados: seu total de renda recebida consta no Informe de Rendimentos enviado pela MSD Prev, que pode também ser acessado no site!

> Participantes que resgataram: seu total de resgate recebido consta no Informe de Rendimentos enviado pela MSD Prev, que pode também ser acessado no site!

Quem contribuiu para o plano em 2019 e faz uso do modelo completo de declaração pode deduzir suas contribuições – Básicas, Voluntárias e Esporádicas – até o limite de 12% da renda bruta. Veja como proceder.

MODELO COMPLETO DE DECLARAÇÃO

- Informe os dados previdenciários no campo Pagamentos e Doações Efetuados;

- Informe apenas o total de contribuições realizadas ao plano durante o ano;

- Informe a razão social e o CNPJ: MSD Prev – Sociedade de Previdência Privada e CNPJ 02.726.871/0001-12

MODELO SIMPLES DE DECLARAÇÃO

Já o modelo simples de declaração não permite dedução. Nesse modelo, existe somente o desconto-padrão de 20% da renda tributável. As contribuições, nesse caso, não precisam ser informadas.

Para mais informações sobre a declaração de ajuste anual de IR, acesse o site da Receita Federal:

Informamos que a MSD Prev só emite informe de rendimentos para quem recebeu algum benefício do plano (aposentadoria ou resgate) durante o ano de 2019.

IMPORTANTE:

> Participantes ativos: o total de contribuições feitas ao plano consta no Informe de Rendimentos entregue pela empresa.

> Participante s Autopatrocinados: o informe pode ser acessado no site.

> Participantes que fizeram Contribuições esporádicas, via boleto bancário: o informe com essa contribuição esporádica pode ser acessado no site.

> Participantes aposentados: seu total de renda recebida consta no Informe de Rendimentos enviado pela MSD Prev, que pode também ser acessado no site!

> Participantes que resgataram: seu total de resgate recebido consta no Informe de Rendimentos enviado pela MSD Prev, que pode também ser acessado no site!

Quem contribuiu para o plano em 2019 e faz uso do modelo completo de declaração pode deduzir suas contribuições – Básicas, Voluntárias e Esporádicas – até o limite de 12% da renda bruta. Veja como proceder.

MODELO COMPLETO DE DECLARAÇÃO

- Informe os dados previdenciários no campo Pagamentos e Doações Efetuados;

- Informe apenas o total de contribuições realizadas ao plano durante o ano;

- Informe a razão social e o CNPJ: MSD Prev – Sociedade de Previdência Privada e CNPJ 02.726.871/0001-12

MODELO SIMPLES DE DECLARAÇÃO

Já o modelo simples de declaração não permite dedução. Nesse modelo, existe somente o desconto-padrão de 20% da renda tributável. As contribuições, nesse caso, não precisam ser informadas.

Para mais informações sobre a declaração de ajuste anual de IR, acesse o site da Receita Federal:  Dados do Ministério da Economia mostram que entre 2008 e 2018 o emprego formal cresceu 57,8% para os trabalhadores que têm entre 50 e 64 anos, enquanto para os demais o aumento foi de 18,2%.

Mas o mais surpreendente é que no mesmo período o crescimento do emprego formal para quem tem mais de 65 anos foi de nada menos de 131,8%.

Dados do Ministério da Economia mostram que entre 2008 e 2018 o emprego formal cresceu 57,8% para os trabalhadores que têm entre 50 e 64 anos, enquanto para os demais o aumento foi de 18,2%.

Mas o mais surpreendente é que no mesmo período o crescimento do emprego formal para quem tem mais de 65 anos foi de nada menos de 131,8%. Um dos avanços importantes registrados na quarta reunião do Grupo de Trabalho (GT) de Operacionalização do CNPJ por Plano, realizada na última sexta-feira, 28 de fevereiro, em São Paulo, foi a ampliação dos canais de interlocução com representantes de distintas esferas dos órgãos estatais de supervisão. Neste sentido, o Diretor Presidente da Abrapp, Luís Ricardo Marcondes Martins, agradeceu e ressaltou a participação presencial do Diretor da Previc, José Carlos Chedeak, que se incorporou como novo membro do Grupo de Trabalho, e que estava acompanhado de Nílton Santos, representante da Secretaria de Previdência.

Presente em encontros anteriores, Ligia Ennes Jesi continua participando como representante da Secretaria de Política Econômica. Além disso, Luciano Magalhães, do Fundo Paraná, e especialista com larga experiência na área de custódia, também foi incorporado ao GT. Luís Ricardo elogiou ainda a coordenação do grupo realizada por Geraldo de Assis Souza Jr, que tem aglutinado a participação de um time de alto nível para mapear e mitigar os riscos incidência de custos e obrigações para a implantação das novas regras do CNPJ por Plano, de acordo à Resolução CNPC n. 31/2018.

Geraldo de Assis abriu o encontro com um resumo do histórico do trabalho do GT, que foi iniciado com a primeira reunião em abril de 2019. Ele repassou o trabalho realizado pelas subcomissões que atuaram para propor soluções para a mitigação dos riscos nas diversas áreas de atuação das entidades fechadas: contábil, investimentos, jurídica-tributária e de planos assistenciais. Ele ressaltou as soluções apresentadas para a não-incidência de tributação sobre os ativos indivisíveis, principalmente, na questão do ITBI dos imóveis.

Neste ponto, a Abrapp está propondo a formulação de uma regra que seja capaz de orientar os cartórios de imóveis de todo o país para esclarecer que o registro dos novos CNPJ não deve implicar mudança na titularidade da propriedade dos imóveis. Por isso, o caso deve ser tratado como se fosse uma cisão, não implicando portanto na incidência do tributo. Já há, inclusive, um posicionamento do município de Curitiba que indica a não-cobrança do ITBI para o caso de registro do CNPJ de Plano de EFPC.

Interlocução com Receita - O Diretor da Previc, José Carlos Chedeak, informou que junto com a representante da SPE, Lígia Ennes, já realizaram uma primeira reunião com representante da Receita Federal, responsável pela área de cadastro. Segundo Chedeak, os representantes da Receita foram muito solícitos para atuar para simplificar o processo de registro e implantação dos CNPJ. “Foi uma conversa preliminar com a Receita que se propôs a atuar para antecipar e facilitar todo o processo de registro dos CNPJ”, comentou Chedeak.

O representante da Previc indicou a importância de definir interlocutores para representar as entidades fechadas e a Abrapp na interlocução com a Receita. Por isso, foram indicados quatro nomes para a função: Geraldo de Assis, Sílvio Rangel, Antônio Gazzoni e Patrícia Linhares. Neste sentido, o grupo espera definir a regulação para a operacionalização das novas regras até o final de 2020, com antecedência suficiente em relação à norma que indica a adaptação até o final de 2021.

Autorregulação - Outro ponto importante da reunião foi a indicação que o sistema de autorregulação do sistema Abrapp, Sindapp e ICSS possa ser utilizado para induzir as boas práticas para a estruturação dos investimentos das EFPC. O encaminhamento foi proposto pelo próprio Diretor da Previc que identificou que questões como o desenho da Custódia e da utilização de Fundos Exclusivos possam ser orientados no sentido de alcançar uma otimização das estruturas com a consequente redução de custos para as entidades.

A sugestão foi apresentada ao final do encontro após a apresentação de Luciano Magalhães, que abordou as oportunidades com a reestruturação do esquema de custódia dos ativos, e também após a abordagem sobre fundos exclusivos, realizada pelo especialista Sílvio Rangel. Após surgirem propostas de criação de um Manual de Boas Práticas para orientar as entidades, o Diretor da Previc sintetizou a proposta na inclusão dos processos de adesão aos Códigos e obtenção do Selo de Autorregulação.As propostas serão levadas para a análise da Comissão Mista de Autorregulação.

Na questão dos fundos exclusivos foram apresentados alguns gargalos que ainda precisam de maior discussão e aprofundamento. Neste ponto, foi definido que a Previc deverá entrar em contato com a CVM para apresentar uma proposta a ser elaborada pelo Grupo de Trabalho da Abrapp. Em todo caso, tanto para o desenho dos fundos e carteiras, quanto da custódia e administração fiduciária, os especialistas do GT apontaram que há condições para que as entidades aproveitem a implantação dos CNPJ por Planos para otimizar as estruturas de custo junto aos prestadores de serviços.

A Abrapp junto com o ICSS e representantes das associadas têm se reunido com a B3 para negociar estruturas de contas e subcontas adaptadas às novas regras do CNPJ por Plano. Um ponto importante é que o registro dos novos CNPJ não indica a necessidade de abertura de uma conta segregada para cada plano. Neste sentido, cada plano poderá ter uma subconta subordinada à conta do CNPJ raiz da entidade.

A reunião discutiu ainda a questão do registro dos planos assistenciais. Foi indicada a necessidade de uma reunião da Previc e Abrapp com a ANS - Agência Nacional de Saúde Suplementar para coordenar a questão do registro do CNPJ dos Planos de Saúde de Autogestão.

Um dos avanços importantes registrados na quarta reunião do Grupo de Trabalho (GT) de Operacionalização do CNPJ por Plano, realizada na última sexta-feira, 28 de fevereiro, em São Paulo, foi a ampliação dos canais de interlocução com representantes de distintas esferas dos órgãos estatais de supervisão. Neste sentido, o Diretor Presidente da Abrapp, Luís Ricardo Marcondes Martins, agradeceu e ressaltou a participação presencial do Diretor da Previc, José Carlos Chedeak, que se incorporou como novo membro do Grupo de Trabalho, e que estava acompanhado de Nílton Santos, representante da Secretaria de Previdência.

Presente em encontros anteriores, Ligia Ennes Jesi continua participando como representante da Secretaria de Política Econômica. Além disso, Luciano Magalhães, do Fundo Paraná, e especialista com larga experiência na área de custódia, também foi incorporado ao GT. Luís Ricardo elogiou ainda a coordenação do grupo realizada por Geraldo de Assis Souza Jr, que tem aglutinado a participação de um time de alto nível para mapear e mitigar os riscos incidência de custos e obrigações para a implantação das novas regras do CNPJ por Plano, de acordo à Resolução CNPC n. 31/2018.

Geraldo de Assis abriu o encontro com um resumo do histórico do trabalho do GT, que foi iniciado com a primeira reunião em abril de 2019. Ele repassou o trabalho realizado pelas subcomissões que atuaram para propor soluções para a mitigação dos riscos nas diversas áreas de atuação das entidades fechadas: contábil, investimentos, jurídica-tributária e de planos assistenciais. Ele ressaltou as soluções apresentadas para a não-incidência de tributação sobre os ativos indivisíveis, principalmente, na questão do ITBI dos imóveis.

Neste ponto, a Abrapp está propondo a formulação de uma regra que seja capaz de orientar os cartórios de imóveis de todo o país para esclarecer que o registro dos novos CNPJ não deve implicar mudança na titularidade da propriedade dos imóveis. Por isso, o caso deve ser tratado como se fosse uma cisão, não implicando portanto na incidência do tributo. Já há, inclusive, um posicionamento do município de Curitiba que indica a não-cobrança do ITBI para o caso de registro do CNPJ de Plano de EFPC.

Interlocução com Receita - O Diretor da Previc, José Carlos Chedeak, informou que junto com a representante da SPE, Lígia Ennes, já realizaram uma primeira reunião com representante da Receita Federal, responsável pela área de cadastro. Segundo Chedeak, os representantes da Receita foram muito solícitos para atuar para simplificar o processo de registro e implantação dos CNPJ. “Foi uma conversa preliminar com a Receita que se propôs a atuar para antecipar e facilitar todo o processo de registro dos CNPJ”, comentou Chedeak.

O representante da Previc indicou a importância de definir interlocutores para representar as entidades fechadas e a Abrapp na interlocução com a Receita. Por isso, foram indicados quatro nomes para a função: Geraldo de Assis, Sílvio Rangel, Antônio Gazzoni e Patrícia Linhares. Neste sentido, o grupo espera definir a regulação para a operacionalização das novas regras até o final de 2020, com antecedência suficiente em relação à norma que indica a adaptação até o final de 2021.

Autorregulação - Outro ponto importante da reunião foi a indicação que o sistema de autorregulação do sistema Abrapp, Sindapp e ICSS possa ser utilizado para induzir as boas práticas para a estruturação dos investimentos das EFPC. O encaminhamento foi proposto pelo próprio Diretor da Previc que identificou que questões como o desenho da Custódia e da utilização de Fundos Exclusivos possam ser orientados no sentido de alcançar uma otimização das estruturas com a consequente redução de custos para as entidades.

A sugestão foi apresentada ao final do encontro após a apresentação de Luciano Magalhães, que abordou as oportunidades com a reestruturação do esquema de custódia dos ativos, e também após a abordagem sobre fundos exclusivos, realizada pelo especialista Sílvio Rangel. Após surgirem propostas de criação de um Manual de Boas Práticas para orientar as entidades, o Diretor da Previc sintetizou a proposta na inclusão dos processos de adesão aos Códigos e obtenção do Selo de Autorregulação.As propostas serão levadas para a análise da Comissão Mista de Autorregulação.

Na questão dos fundos exclusivos foram apresentados alguns gargalos que ainda precisam de maior discussão e aprofundamento. Neste ponto, foi definido que a Previc deverá entrar em contato com a CVM para apresentar uma proposta a ser elaborada pelo Grupo de Trabalho da Abrapp. Em todo caso, tanto para o desenho dos fundos e carteiras, quanto da custódia e administração fiduciária, os especialistas do GT apontaram que há condições para que as entidades aproveitem a implantação dos CNPJ por Planos para otimizar as estruturas de custo junto aos prestadores de serviços.

A Abrapp junto com o ICSS e representantes das associadas têm se reunido com a B3 para negociar estruturas de contas e subcontas adaptadas às novas regras do CNPJ por Plano. Um ponto importante é que o registro dos novos CNPJ não indica a necessidade de abertura de uma conta segregada para cada plano. Neste sentido, cada plano poderá ter uma subconta subordinada à conta do CNPJ raiz da entidade.

A reunião discutiu ainda a questão do registro dos planos assistenciais. Foi indicada a necessidade de uma reunião da Previc e Abrapp com a ANS - Agência Nacional de Saúde Suplementar para coordenar a questão do registro do CNPJ dos Planos de Saúde de Autogestão.

Os fundos de pensão vão encerrar 2019 com uma rentabilidade média de 13,06%, informou a Abrapp (Associação Brasileira das Entidades Fechadas de Previdência Complementar). O resultado está cima da meta atuarial, ou seja, do ganho necessário para os fundos conseguirem cobrir suas obrigações com os participantes. A meta atuarial é de 10,73% no ano. A Abrapp é a entidade que reúne o setor de previdência privada fechada, em que empresas públicas e privadas contribuem para aposentadoria de seus empregados. Dois exemplos são a Previ, de funcionários do Banco do Brasil, e a Petros, de empregados da Petrobras.

O número divulgado é uma projeção, porque alguns planos ainda não fecharam o balanço. Mas, segundo a Abrapp, o número final deve variar muito pouco em relação à projeção. Segundo o presidente da entidade, Luís Ricardo Martins, o resultado é positivo também quando se leva em conta prazos mais longos, que sempre devem ser considerados na previdência. "Nos últimos 15 anos, os fundos de pensão tiveram rentabilidade de 485,47%, ante uma exigência atuarial de 419,64%", afirmou. É o quarto ano em que o setor bate as metas atuariais, mas ainda há 28% de planos com déficits. O executivo destacou a migração de recursos para investimentos de renda variável como forma de compensar a perda de rentabilidade dos fundos de renda fixa que seguem o CDI. As aplicações em renda fixa estão rendendo menos por causa da queda da taxa básica de juros, a Selic. Ontem, o Copom (Comitê de Política Monetária) reduziu mais uma vez a taxa, para 4,25%, menor patamar histórico, no 17° corte em pouco mais de três anos.

Os fundos de pensão vão encerrar 2019 com uma rentabilidade média de 13,06%, informou a Abrapp (Associação Brasileira das Entidades Fechadas de Previdência Complementar). O resultado está cima da meta atuarial, ou seja, do ganho necessário para os fundos conseguirem cobrir suas obrigações com os participantes. A meta atuarial é de 10,73% no ano. A Abrapp é a entidade que reúne o setor de previdência privada fechada, em que empresas públicas e privadas contribuem para aposentadoria de seus empregados. Dois exemplos são a Previ, de funcionários do Banco do Brasil, e a Petros, de empregados da Petrobras.

O número divulgado é uma projeção, porque alguns planos ainda não fecharam o balanço. Mas, segundo a Abrapp, o número final deve variar muito pouco em relação à projeção. Segundo o presidente da entidade, Luís Ricardo Martins, o resultado é positivo também quando se leva em conta prazos mais longos, que sempre devem ser considerados na previdência. "Nos últimos 15 anos, os fundos de pensão tiveram rentabilidade de 485,47%, ante uma exigência atuarial de 419,64%", afirmou. É o quarto ano em que o setor bate as metas atuariais, mas ainda há 28% de planos com déficits. O executivo destacou a migração de recursos para investimentos de renda variável como forma de compensar a perda de rentabilidade dos fundos de renda fixa que seguem o CDI. As aplicações em renda fixa estão rendendo menos por causa da queda da taxa básica de juros, a Selic. Ontem, o Copom (Comitê de Política Monetária) reduziu mais uma vez a taxa, para 4,25%, menor patamar histórico, no 17° corte em pouco mais de três anos. As Entidades Fechadas de Previdência Complementares (EFPCs) iniciaram, na semana passada, a adoção e divulgação de medidas preventivas adotadas para conter a disseminação do novo coronavírus, intitulado COVID-19. Com o agravamento da pandemia, essas ações foram ampliadas, e as entidades, em sua maioria, adotaram a partir dessa semana o trabalho remoto, via home office (ver abaixo). Além disso, o Sistema Abrapp, Sindapp, ICSS, UniAbrapp e Conecta assumiu uma postura pró-ativa para conter o impacto da pandemia.

A Abrapp enviou uma carta conjunta com a Ancep solicitando de prorrogação do prazo para envio das Demonstrações Contábeis e aprovações dos Conselhos Deliberativo e Fiscal das EFPCs referente ao fechamento de 2019, que terminaria no próximo dia 31 de março. E a Previc confirmou através de comunicado enviado nesta segunda-feira, 23 de março, que concordou com a solicitação das Associações.

“Em virtude das dificuldades operacionais decorrentes da crise provocada pelo coronavírus (Covid-19), manifestadas por entidades (EFPC) e associações representativas do sistema de Previdência Complementar, a Diretoria Colegiada da Previc comunica que prorrogará em 30 (trinta) dias o prazo de entrega de todas as obrigações relativas ao envio de documentos e informações previstas para os meses de março e abril de 2020”, informa a Previc. Além das Demonstrações Contábeis e aprovações dos Conselhos das EFPCs, a prorrogação vale também para os processos de licenciamento, fiscalização, sancionadores e recursos administrativos.

“Gostaria de destacar a atenção e a sensibilidade da direção da Previc que tem contribuído para a manutenção de um diálogo aberto e franco. A prorrogação dos prazos traz um pouco de tranquilidade para o sistema neste momento de crise e grandes preocupações”, diz Luís Ricardo Marcondes Martins, Diretor Presidente da Abrapp. Ele reforça que as medidas de contingência para a proteção dos dirigentes e colaboradores têm dificultado a realização das reuniões presenciais dos Conselhos das entidades, atrasando a aprovação das Demonstrações Contábeis e demais informações neste período.

Propostas - Outra iniciativa que a Abrapp está realizando é o recolhimento de sugestões para serem enviadas para o Conselho Nacional de Previdência Complementar (CNPC). A Associação começou a coletar nesta semana sugestões para levar a próxima reunião do CNPC, que deve ser realizada nos próximos dias, com medidas emergenciais do sistema e das associadas para neutralizar os efeitos da pandemia sobre a economia e a sociedade.

“Queremos propor com muita criatividade, reflexão e ousadia, alternativas de medidas emergenciais que nosso segmento possa ajudar o Estado brasileiro na proteção de questões sociais e no desenvolvimento macroeconômico”, diz Luís Ricardo.

Envio de sugestões de propostas ao CNPC:

As Entidades Fechadas de Previdência Complementares (EFPCs) iniciaram, na semana passada, a adoção e divulgação de medidas preventivas adotadas para conter a disseminação do novo coronavírus, intitulado COVID-19. Com o agravamento da pandemia, essas ações foram ampliadas, e as entidades, em sua maioria, adotaram a partir dessa semana o trabalho remoto, via home office (ver abaixo). Além disso, o Sistema Abrapp, Sindapp, ICSS, UniAbrapp e Conecta assumiu uma postura pró-ativa para conter o impacto da pandemia.

A Abrapp enviou uma carta conjunta com a Ancep solicitando de prorrogação do prazo para envio das Demonstrações Contábeis e aprovações dos Conselhos Deliberativo e Fiscal das EFPCs referente ao fechamento de 2019, que terminaria no próximo dia 31 de março. E a Previc confirmou através de comunicado enviado nesta segunda-feira, 23 de março, que concordou com a solicitação das Associações.

“Em virtude das dificuldades operacionais decorrentes da crise provocada pelo coronavírus (Covid-19), manifestadas por entidades (EFPC) e associações representativas do sistema de Previdência Complementar, a Diretoria Colegiada da Previc comunica que prorrogará em 30 (trinta) dias o prazo de entrega de todas as obrigações relativas ao envio de documentos e informações previstas para os meses de março e abril de 2020”, informa a Previc. Além das Demonstrações Contábeis e aprovações dos Conselhos das EFPCs, a prorrogação vale também para os processos de licenciamento, fiscalização, sancionadores e recursos administrativos.

“Gostaria de destacar a atenção e a sensibilidade da direção da Previc que tem contribuído para a manutenção de um diálogo aberto e franco. A prorrogação dos prazos traz um pouco de tranquilidade para o sistema neste momento de crise e grandes preocupações”, diz Luís Ricardo Marcondes Martins, Diretor Presidente da Abrapp. Ele reforça que as medidas de contingência para a proteção dos dirigentes e colaboradores têm dificultado a realização das reuniões presenciais dos Conselhos das entidades, atrasando a aprovação das Demonstrações Contábeis e demais informações neste período.

Propostas - Outra iniciativa que a Abrapp está realizando é o recolhimento de sugestões para serem enviadas para o Conselho Nacional de Previdência Complementar (CNPC). A Associação começou a coletar nesta semana sugestões para levar a próxima reunião do CNPC, que deve ser realizada nos próximos dias, com medidas emergenciais do sistema e das associadas para neutralizar os efeitos da pandemia sobre a economia e a sociedade.

“Queremos propor com muita criatividade, reflexão e ousadia, alternativas de medidas emergenciais que nosso segmento possa ajudar o Estado brasileiro na proteção de questões sociais e no desenvolvimento macroeconômico”, diz Luís Ricardo.

Envio de sugestões de propostas ao CNPC:

O prazo inicial era 30 de abril, mas restrição à circulação pelo novo coronavírus tem impedido contribuintes de pegar documentos necessários

A Receita Federal do Brasil anunciou na noite desta quarta-feira, 1º, a prorrogação para 30 de junho do prazo final para a entrega das declarações do imposto de renda das pessoas físicas referentes ao ano-base de 2019.

O prazo anterior era 30 de abril. Segundo José Barroso Tostes Neto, secretário especial da Receita Federal, a decisão foi tomada por causa das restrições à circulação necessária ao combate ao novo coronavírus, que causa a infecção respiratória covid-19. “As pessoas não estão conseguindo sair para pegar os documentos necessários”, disse Tostes durante pronunciamento da equipe econômica do governo federal em Brasília.

O secretário disse que ainda está em estudo a reformulação do calendário das restituições do imposto de renda, que começariam, com o primeiro lote, em maio. Segundo a Receita Federal, as novas datas serão divulgadas na quinta-feira, 2. A autarquia espera receber 32 milhões de declarações neste ano. Até segunda-feira, 30, o Fisco havia recebido 8,2 milhões de declarações.

As extensões de prazo para a entrega da declaração do imposto de renda eram comuns até a década de 1990. Mas, desde a promulgação de uma lei em dezembro de 1995 estabelecendo regras para a declaração, o prazo final era mantido. A multa por atraso na entrega é de 1% ao mês (ou fração de atraso) sobre o valor do imposto a pagar, limitada a 20% do imposto devido. Porém, caso o contribuinte não tenha imposto a pagar ou o valor correspondente a 1% do imposto devido seja inferior a 165,74 reais, o valor mínimo a ser pago é de 165,74 reais.

O prazo inicial era 30 de abril, mas restrição à circulação pelo novo coronavírus tem impedido contribuintes de pegar documentos necessários

A Receita Federal do Brasil anunciou na noite desta quarta-feira, 1º, a prorrogação para 30 de junho do prazo final para a entrega das declarações do imposto de renda das pessoas físicas referentes ao ano-base de 2019.

O prazo anterior era 30 de abril. Segundo José Barroso Tostes Neto, secretário especial da Receita Federal, a decisão foi tomada por causa das restrições à circulação necessária ao combate ao novo coronavírus, que causa a infecção respiratória covid-19. “As pessoas não estão conseguindo sair para pegar os documentos necessários”, disse Tostes durante pronunciamento da equipe econômica do governo federal em Brasília.

O secretário disse que ainda está em estudo a reformulação do calendário das restituições do imposto de renda, que começariam, com o primeiro lote, em maio. Segundo a Receita Federal, as novas datas serão divulgadas na quinta-feira, 2. A autarquia espera receber 32 milhões de declarações neste ano. Até segunda-feira, 30, o Fisco havia recebido 8,2 milhões de declarações.

As extensões de prazo para a entrega da declaração do imposto de renda eram comuns até a década de 1990. Mas, desde a promulgação de uma lei em dezembro de 1995 estabelecendo regras para a declaração, o prazo final era mantido. A multa por atraso na entrega é de 1% ao mês (ou fração de atraso) sobre o valor do imposto a pagar, limitada a 20% do imposto devido. Porém, caso o contribuinte não tenha imposto a pagar ou o valor correspondente a 1% do imposto devido seja inferior a 165,74 reais, o valor mínimo a ser pago é de 165,74 reais.

Caso tenha interesse nesta alteração de percentual, favor imprimir o formulário, preencher e enviar para MSD Prev até o dia 30/06/2020 no endereço abaixo:

Caso tenha interesse nesta alteração de percentual, favor imprimir o formulário, preencher e enviar para MSD Prev até o dia 30/06/2020 no endereço abaixo: A respeito da cisão do plano de aposentadoria, a MSD Prev divulga os seguintes documentos, para conhecimento de todos os participantes interessados:

• Regulamento do Plano Organon Prev.

• Quadro comparativo com o Regulamento do Plano de Aposentadoria MSD Prev.

• Resumo do Termo de Rescisão do Convênio de Adesão.

Esta divulgação dá continuidade à comunicação do processo de Rescisão do Convênio de Adesão da Patrocinadora MSD com Cisão e Transferência de Gerenciamento da parte cindida do Plano da MSD Prev para o fundo Multiprev.

Vale lembrar que não houve nenhuma alteração nas regras do Plano de Aposentadoria. Esse regulamento será aplicado aos participantes da parte cindida que serão transferidos para o Multiprev.

A respeito da cisão do plano de aposentadoria, a MSD Prev divulga os seguintes documentos, para conhecimento de todos os participantes interessados:

• Regulamento do Plano Organon Prev.

• Quadro comparativo com o Regulamento do Plano de Aposentadoria MSD Prev.

• Resumo do Termo de Rescisão do Convênio de Adesão.

Esta divulgação dá continuidade à comunicação do processo de Rescisão do Convênio de Adesão da Patrocinadora MSD com Cisão e Transferência de Gerenciamento da parte cindida do Plano da MSD Prev para o fundo Multiprev.

Vale lembrar que não houve nenhuma alteração nas regras do Plano de Aposentadoria. Esse regulamento será aplicado aos participantes da parte cindida que serão transferidos para o Multiprev.

O novo site da MSD Prev chegou para facilitar sua vida. A plataforma está mais simples, para acesso rápido às informações e aos serviços de seu plano de previdência. Tudo o que você precisa saber num só lugar, para melhor administrar sua conta.

O design foi reformulado para ficar mais limpo e objetivo, com prioridade para utilização da linguagem visual. As áreas de conteúdo estão bem evidentes para você acessar o que deseja. O site é 100% funcional em seu computador, smartphone e outros dispositivos móveis.

Experimente, e não se esqueça de nos enviar sua sugestão para melhorá-lo sempre. Contamos com você!

CONTATO

Em caso de dúvida, estamos à disposição. Procure-nos na seção

O novo site da MSD Prev chegou para facilitar sua vida. A plataforma está mais simples, para acesso rápido às informações e aos serviços de seu plano de previdência. Tudo o que você precisa saber num só lugar, para melhor administrar sua conta.

O design foi reformulado para ficar mais limpo e objetivo, com prioridade para utilização da linguagem visual. As áreas de conteúdo estão bem evidentes para você acessar o que deseja. O site é 100% funcional em seu computador, smartphone e outros dispositivos móveis.

Experimente, e não se esqueça de nos enviar sua sugestão para melhorá-lo sempre. Contamos com você!

CONTATO

Em caso de dúvida, estamos à disposição. Procure-nos na seção  Pix começa a funcionar hoje -segunda-feira; entenda quais as funcionalidades disponíveis.

Pix começa a funcionar hoje -segunda-feira; entenda quais as funcionalidades disponíveis. Prezado(a) Participante,

De acordo com o regulamento do Planos de Aposentadoria da MSD PREV, agora em janeiro você tem a oportunidade de alterar os percentuais de contribuição, os quais, passarão a vigorar a partir de fevereiro/2021.

Para verificar seus percentuais atuais siga o passo a passo:

Prezado(a) Participante,

De acordo com o regulamento do Planos de Aposentadoria da MSD PREV, agora em janeiro você tem a oportunidade de alterar os percentuais de contribuição, os quais, passarão a vigorar a partir de fevereiro/2021.

Para verificar seus percentuais atuais siga o passo a passo:

Prezado(a) Aposentado,

De acordo com o regulamento do Plano de Aposentadoria da MSD PREV, no mês de Janeiro é possível alterar a forma de recebimento das rendas financeiras, os quais, passarão a vigorar a partir de fevereiro/2021.

Para solicitar a alteração, nos enviar o formulário correspondente no e-mail

Prezado(a) Aposentado,

De acordo com o regulamento do Plano de Aposentadoria da MSD PREV, no mês de Janeiro é possível alterar a forma de recebimento das rendas financeiras, os quais, passarão a vigorar a partir de fevereiro/2021.

Para solicitar a alteração, nos enviar o formulário correspondente no e-mail  A MSD PREV ressalta que essas aprovações não afetarão as atuais regras do Plano de Aposentadoria MSD PREV, tanto para quem será transferido para o MULTIPREV quanto para os demais participantes.

A MSD PREV ressalta que essas aprovações não afetarão as atuais regras do Plano de Aposentadoria MSD PREV, tanto para quem será transferido para o MULTIPREV quanto para os demais participantes. 📊 Ibovespa: -0,23% (119.100 pontos)

💵 Dólar: +0,8% (R$ 5,30)

Quem acompanhou a Bolsa o dia inteiro não imaginaria que, aos 45 do segundo tempo, o índice fosse virar para a queda.

O passar das horas mostrou otimismo, com direito a renovação da máxima intradiária (+1,16%, aos 120.762 pontos).

Mas um meteoro caindo no Congresso dos Estados Unidos acabou prejudicando os negócios na Bolsa.

Enquanto você estava tomando cafezinho na copa da firma (ou em casa), manifestantes pró-Trump invadiam o Capitólio – centro legislativo dos Estados Unidos – durante a certificação da vitória de Joe Biden à presidência.

O objetivo era contestar a eleição do democrata.

O resultado: deputados tendo que sair escoltados. Imagens mostram membros do grupo entrando até mesmo em gabinetes de parlamentares.

Um pouco antes, o ainda presidente Donald Trump havia discursado para apoiadores, afirmando que houve fraude nas eleições.

Tensão política = mercado financeiro preocupado.

A invasão ao Congresso estadunidense causou a reviravolta de última hora, com investidores de olho nas consequências do movimento que questiona as eleições no país.

No entanto, a despeito da queda de última hora, as chamadas blue chips – empresas grandes e com ótima reputação listadas na Bolsa – seguraram as pontas, impedindo uma desvalorização maior. Destaque para Vale, Petrobras e bancões.

Cenário azul vem aí?

Assim como aconteceu ontem (5), muito do drama que rolou nesta quarta-feira (6) teve como pano de fundo as eleições ao Senado no estado da Geórgia, Estados Unidos.

Fonte: FINANÇAS FEMININAS

📊 Ibovespa: -0,23% (119.100 pontos)

💵 Dólar: +0,8% (R$ 5,30)

Quem acompanhou a Bolsa o dia inteiro não imaginaria que, aos 45 do segundo tempo, o índice fosse virar para a queda.

O passar das horas mostrou otimismo, com direito a renovação da máxima intradiária (+1,16%, aos 120.762 pontos).

Mas um meteoro caindo no Congresso dos Estados Unidos acabou prejudicando os negócios na Bolsa.

Enquanto você estava tomando cafezinho na copa da firma (ou em casa), manifestantes pró-Trump invadiam o Capitólio – centro legislativo dos Estados Unidos – durante a certificação da vitória de Joe Biden à presidência.

O objetivo era contestar a eleição do democrata.

O resultado: deputados tendo que sair escoltados. Imagens mostram membros do grupo entrando até mesmo em gabinetes de parlamentares.

Um pouco antes, o ainda presidente Donald Trump havia discursado para apoiadores, afirmando que houve fraude nas eleições.

Tensão política = mercado financeiro preocupado.

A invasão ao Congresso estadunidense causou a reviravolta de última hora, com investidores de olho nas consequências do movimento que questiona as eleições no país.

No entanto, a despeito da queda de última hora, as chamadas blue chips – empresas grandes e com ótima reputação listadas na Bolsa – seguraram as pontas, impedindo uma desvalorização maior. Destaque para Vale, Petrobras e bancões.

Cenário azul vem aí?

Assim como aconteceu ontem (5), muito do drama que rolou nesta quarta-feira (6) teve como pano de fundo as eleições ao Senado no estado da Geórgia, Estados Unidos.

Fonte: FINANÇAS FEMININAS 📊 Ibovespa: +0,6% (123.998 pontos)

📊 Ibovespa: +0,6% (123.998 pontos) 📊 Ibovespa: +1,27% (123.480 pontos)

📊 Ibovespa: +1,27% (123.480 pontos) A Comissão de Valores Mobiliários (CVM) iniciou audiência pública para modernizar o regime específico de regulamentação para as companhias securitizadoras. Atualmente, elas são enquadradas na Instrução 480.

Segundo Ubirajara Rocha, diretor de Estruturação da Fortesec, uma das principais mudanças será em relação aos disclosures apresentados aos investidores. “Até hoje, a CVM equaliza os requisitos de disclosure das securitizadoras às companhias abertas, que não são equiparáveis: a companhia aberta negocia as próprias ações, enquanto a securitizadora emite dívidas atreladas à carteira de terceiros”.

Para o especialista, a mudança em curso torna a securitização ainda mais transparente ao informar ao mercado questões operacionais. Em nota à imprensa, a CVM assinala que “são propostas regras que tratam de aspectos operacionais e de conduta da companhia securitizadora que, usualmente, não fazem parte da regulamentação típica das companhias abertas (mais focada em exigências de prestação de informações de risco corporativo)”.

Segundo Rocha, também está nos planos da CVM discutir, em um próximo momento, a norma dos CRIs (Certificados de Recebíveis Imobiliários). “Existem algumas modernizações que precisam ser feitas e são necessárias para o instrumento funcionar melhor”, pontua.

Histórico e segurança jurídica

Implementada no Brasil pela Lei Federal nº 9.514/97, a securitização de recebíveis imobiliários atende a todas as normas inerentes ao mercado de capitais e à regulamentação da CVM – não há relação com o Banco Central porque as securitizadoras não são consideradas instituições financeiras.

“Esse arcabouço jurídico traz desde minúcias, como a forma pela qual deve ser constituída uma securitizadora, até a criação da figura do patrimônio separado – tal como o patrimônio de afetação na incorporação – para atrelar o risco do pagamento daquele título de securitização à carteira de recebíveis e segregá-lo do risco corporativo da securitizadora, ou seja, cria um regime fiduciário próprio”, explica Rocha.

De acordo com a CVM, a partir desta adequação as securitizadoras “passam a ter duas categorias de registro específicas, S1 e S2, que variam em função da instituição (ou não) do regime fiduciário, com adoção de patrimônio separado, nas suas emissões”.

Rocha destaca as estruturas normativas de controle, fiscalização e auditoria, fatores que conferem grande transparência às operações. “Além disso, alguns investidores têm isenção fiscal, isto é, trata-se de um investimento isento da cobrança do imposto de renda”, completa.

Para o tomador do recurso (loteadoras e incorporadoras), a vantagem óbvia é a ampliação do portfólio e a diversificação das fontes de financiamento à produção, uma vez que existe todo um arcabouço jurídico que oferece segurança aos investidores e, portanto, os atrai a investir.

Dois outros ganhos aos empreendedores são caracterizados pela adequação do financiamento e a profissionalização que o acesso ao mercado de capitais traz. “Geralmente, o financiamento acontece com recurso próprio de sócios ou linhas bancárias que acabam não sendo adequadas em termos de custo e prazo. A solução customizada do mercado de capitais cabe como uma luva e o acesso recorrente gera uma cultura de investimento”, afirma Rocha.

Estrutura jurídica e financeira

De acordo com o diretor de Estruturação da Fortesec, as estruturas jurídica e financeira precisam prever mecanismos para que a operação consiga suportar períodos de “soluço”, tais como o ocorrido nos primeiros meses de isolamento social em decorrência da pandemia do novo coronavírus.

“Neste período, as estruturas foram testadas e aprovadas. Havia, por exemplo, fundos de liquidez que serviram para negociar com os investidores, de modo que eles não ficaram sem receber e, por outro lado, o empreendedor não ficou apertado”, exemplifica Rocha.

O especialista ressalta que a auditoria jurídica é essencial e tem sido otimizada pelos avanços tecnológicos. “Se algum problema é identificado, tem que ser resolvido na etapa de estruturação; a operação não pode ser muito rígida e tem que apresentar soluções para ambas as partes”, encerra.

Fonte: Smartus

A Comissão de Valores Mobiliários (CVM) iniciou audiência pública para modernizar o regime específico de regulamentação para as companhias securitizadoras. Atualmente, elas são enquadradas na Instrução 480.

Segundo Ubirajara Rocha, diretor de Estruturação da Fortesec, uma das principais mudanças será em relação aos disclosures apresentados aos investidores. “Até hoje, a CVM equaliza os requisitos de disclosure das securitizadoras às companhias abertas, que não são equiparáveis: a companhia aberta negocia as próprias ações, enquanto a securitizadora emite dívidas atreladas à carteira de terceiros”.

Para o especialista, a mudança em curso torna a securitização ainda mais transparente ao informar ao mercado questões operacionais. Em nota à imprensa, a CVM assinala que “são propostas regras que tratam de aspectos operacionais e de conduta da companhia securitizadora que, usualmente, não fazem parte da regulamentação típica das companhias abertas (mais focada em exigências de prestação de informações de risco corporativo)”.

Segundo Rocha, também está nos planos da CVM discutir, em um próximo momento, a norma dos CRIs (Certificados de Recebíveis Imobiliários). “Existem algumas modernizações que precisam ser feitas e são necessárias para o instrumento funcionar melhor”, pontua.

Histórico e segurança jurídica

Implementada no Brasil pela Lei Federal nº 9.514/97, a securitização de recebíveis imobiliários atende a todas as normas inerentes ao mercado de capitais e à regulamentação da CVM – não há relação com o Banco Central porque as securitizadoras não são consideradas instituições financeiras.

“Esse arcabouço jurídico traz desde minúcias, como a forma pela qual deve ser constituída uma securitizadora, até a criação da figura do patrimônio separado – tal como o patrimônio de afetação na incorporação – para atrelar o risco do pagamento daquele título de securitização à carteira de recebíveis e segregá-lo do risco corporativo da securitizadora, ou seja, cria um regime fiduciário próprio”, explica Rocha.

De acordo com a CVM, a partir desta adequação as securitizadoras “passam a ter duas categorias de registro específicas, S1 e S2, que variam em função da instituição (ou não) do regime fiduciário, com adoção de patrimônio separado, nas suas emissões”.

Rocha destaca as estruturas normativas de controle, fiscalização e auditoria, fatores que conferem grande transparência às operações. “Além disso, alguns investidores têm isenção fiscal, isto é, trata-se de um investimento isento da cobrança do imposto de renda”, completa.

Para o tomador do recurso (loteadoras e incorporadoras), a vantagem óbvia é a ampliação do portfólio e a diversificação das fontes de financiamento à produção, uma vez que existe todo um arcabouço jurídico que oferece segurança aos investidores e, portanto, os atrai a investir.

Dois outros ganhos aos empreendedores são caracterizados pela adequação do financiamento e a profissionalização que o acesso ao mercado de capitais traz. “Geralmente, o financiamento acontece com recurso próprio de sócios ou linhas bancárias que acabam não sendo adequadas em termos de custo e prazo. A solução customizada do mercado de capitais cabe como uma luva e o acesso recorrente gera uma cultura de investimento”, afirma Rocha.

Estrutura jurídica e financeira

De acordo com o diretor de Estruturação da Fortesec, as estruturas jurídica e financeira precisam prever mecanismos para que a operação consiga suportar períodos de “soluço”, tais como o ocorrido nos primeiros meses de isolamento social em decorrência da pandemia do novo coronavírus.

“Neste período, as estruturas foram testadas e aprovadas. Havia, por exemplo, fundos de liquidez que serviram para negociar com os investidores, de modo que eles não ficaram sem receber e, por outro lado, o empreendedor não ficou apertado”, exemplifica Rocha.

O especialista ressalta que a auditoria jurídica é essencial e tem sido otimizada pelos avanços tecnológicos. “Se algum problema é identificado, tem que ser resolvido na etapa de estruturação; a operação não pode ser muito rígida e tem que apresentar soluções para ambas as partes”, encerra.

Fonte: Smartus

Quarto trimestre teve quase 80% de alta, segundo levantamento.

Quarto trimestre teve quase 80% de alta, segundo levantamento. Fundos de renda fixa perderam espaço na carteira do brasileiro.

Fundos de renda fixa perderam espaço na carteira do brasileiro. Queda no preço da energia elétrica segurou alta do índice no mês.

Queda no preço da energia elétrica segurou alta do índice no mês. O governo lançou um pacote de medidas para impulsionar a contratação de jovens de 18 a 29 anos no mercado de trabalho. O conjunto de ações foi apelidado de “Programa Verde Amarelo” e promete reduzir o custo de contratação dessa faixa etária em 30%. Inicialmente, estava previsto também que o plano impulsionasse a contratação de pessoas com 55 anos ou mais, mas esse grupo acabou excluído da versão final do texto |Sérgio Lima/Poder360 11.nov.2019[/caption]

O governo lançou um pacote de medidas para impulsionar a contratação de jovens de 18 a 29 anos no mercado de trabalho. O conjunto de ações foi apelidado de “Programa Verde Amarelo” e promete reduzir o custo de contratação dessa faixa etária em 30%. Inicialmente, estava previsto também que o plano impulsionasse a contratação de pessoas com 55 anos ou mais, mas esse grupo acabou excluído da versão final do texto |Sérgio Lima/Poder360 11.nov.2019[/caption]

Informamos que a MSD Prev só emite informe de rendimentos para quem recebeu algum benefício do plano (aposentadoria ou resgate) durante o ano de 2020.

IMPORTANTE:

=> Participantes ativos: o total de contribuições feitas ao plano consta no Informe de Rendimentos entregue pela empresa.

=> Participante s Autopatrocinados: o informe pode ser acessado no site.

=> Participantes que fizeram Contribuições esporádicas, via boleto bancário: o informe com essa contribuição esporádica pode ser acessado no site.

=> Participantes aposentados: seu total de renda recebida consta no Informe de Rendimentos enviado pela MSD Prev, que pode ser acessado no site.

=> Participantes que resgataram: seu total de resgate recebido consta no Informe de Rendimentos enviado pela MSD Prev, que pode ser acessado no site!

Quem contribuiu para o plano em 2020 e faz uso do modelo completo de declaração pode deduzir suas contribuições – Básicas, Voluntárias e Esporádicas – até o limite de 12% da renda bruta. Veja como proceder.

MODELO COMPLETO DE DECLARAÇÃO

– Informe os dados previdenciários no campo Pagamentos Efetuados;

– No campo código, escolha a opção ‘‘36 - previdência Complementar’’;

– Despesa realizada com: Titular

– Informe a razão social e o CNPJ: MSD Prev – Sociedade de Previdência Privada / CNPJ 02.726.871/0001-12

– O valor pago encontra-se no campo 3 “Contribuições a entidades de previdência complementar e/ou FAPI” do Informe de Rendimentos disponibilizado pela folha de pagamento da Merck. Caso tenha feito contribuição esporádica no ano de 2020 (depósito realizado diretamente na conta da MSD Prev), seu informe de rendimento estará disponível no site da MSD Prev, acessando o portal com login e senha.

MODELO SIMPLES DE DECLARAÇÃO

Já o modelo simples de declaração não permite dedução. Nesse modelo, existe somente o desconto-padrão de 20% da renda tributável. As contribuições, nesse caso, não precisam ser informadas.

Para mais informações sobre a declaração de ajuste anual de IR, acesse o site da Receita Federal:

Informamos que a MSD Prev só emite informe de rendimentos para quem recebeu algum benefício do plano (aposentadoria ou resgate) durante o ano de 2020.

IMPORTANTE:

=> Participantes ativos: o total de contribuições feitas ao plano consta no Informe de Rendimentos entregue pela empresa.

=> Participante s Autopatrocinados: o informe pode ser acessado no site.

=> Participantes que fizeram Contribuições esporádicas, via boleto bancário: o informe com essa contribuição esporádica pode ser acessado no site.

=> Participantes aposentados: seu total de renda recebida consta no Informe de Rendimentos enviado pela MSD Prev, que pode ser acessado no site.

=> Participantes que resgataram: seu total de resgate recebido consta no Informe de Rendimentos enviado pela MSD Prev, que pode ser acessado no site!

Quem contribuiu para o plano em 2020 e faz uso do modelo completo de declaração pode deduzir suas contribuições – Básicas, Voluntárias e Esporádicas – até o limite de 12% da renda bruta. Veja como proceder.

MODELO COMPLETO DE DECLARAÇÃO

– Informe os dados previdenciários no campo Pagamentos Efetuados;

– No campo código, escolha a opção ‘‘36 - previdência Complementar’’;

– Despesa realizada com: Titular

– Informe a razão social e o CNPJ: MSD Prev – Sociedade de Previdência Privada / CNPJ 02.726.871/0001-12

– O valor pago encontra-se no campo 3 “Contribuições a entidades de previdência complementar e/ou FAPI” do Informe de Rendimentos disponibilizado pela folha de pagamento da Merck. Caso tenha feito contribuição esporádica no ano de 2020 (depósito realizado diretamente na conta da MSD Prev), seu informe de rendimento estará disponível no site da MSD Prev, acessando o portal com login e senha.

MODELO SIMPLES DE DECLARAÇÃO

Já o modelo simples de declaração não permite dedução. Nesse modelo, existe somente o desconto-padrão de 20% da renda tributável. As contribuições, nesse caso, não precisam ser informadas.

Para mais informações sobre a declaração de ajuste anual de IR, acesse o site da Receita Federal:  Objetivo é simplificar preenchimento e evitar deslocamentos na pandemia

Objetivo é simplificar preenchimento e evitar deslocamentos na pandemia Prezados participantes, membros diretivos e parceiros,

A MSD PREV revisou em 2020 os processos digitais que envolvem o armazenamento e a troca de informações de seus participantes. O procedimento decorreu da entrada em vigor da Lei Geral de Proteção de Dados (LGPD) a partir de 09/2020, que impôs no país novos parâmetros de segurança para o tratamento de informações pessoais por meio eletrônico. A nova legislação visa impedir o vazamento de dados e sua utilização para fins ocultos. Foi assegurada a confidencialidade de dados dos participantes no site da MSD PREV, em especial na área restrita, assim como no aplicativo para celular.

A política de Privacidade foi atualizada e se encontra disponível no site.

Prezados participantes, membros diretivos e parceiros,

A MSD PREV revisou em 2020 os processos digitais que envolvem o armazenamento e a troca de informações de seus participantes. O procedimento decorreu da entrada em vigor da Lei Geral de Proteção de Dados (LGPD) a partir de 09/2020, que impôs no país novos parâmetros de segurança para o tratamento de informações pessoais por meio eletrônico. A nova legislação visa impedir o vazamento de dados e sua utilização para fins ocultos. Foi assegurada a confidencialidade de dados dos participantes no site da MSD PREV, em especial na área restrita, assim como no aplicativo para celular.

A política de Privacidade foi atualizada e se encontra disponível no site.

ALTERAÇÃO DE RENDA FINANCEIRA aos participantes que recebem renda financeira na forma de % ou período, no mês de Junho é possível realizar a alteração no recebimento. Para solicitar a alteração, nos enviar o formulário correspondente no e-mail

ALTERAÇÃO DE RENDA FINANCEIRA aos participantes que recebem renda financeira na forma de % ou período, no mês de Junho é possível realizar a alteração no recebimento. Para solicitar a alteração, nos enviar o formulário correspondente no e-mail  # Atenção: para os aposentados que recebem renda mensal vitalícia, não é necessário o envio de formulário, a atualização já foi feita para esse público.

Manter os dados cadastrais em dia é muito importante para os participantes e para a MSD Prev. Informações corretas e atualizadas geram cálculos atuariais mais precisos e também garantem atendimento ágil para todos os participantes.

Você deverá imprimir o formulário, assinar e enviá-lo ao

# Atenção: para os aposentados que recebem renda mensal vitalícia, não é necessário o envio de formulário, a atualização já foi feita para esse público.

Manter os dados cadastrais em dia é muito importante para os participantes e para a MSD Prev. Informações corretas e atualizadas geram cálculos atuariais mais precisos e também garantem atendimento ágil para todos os participantes.

Você deverá imprimir o formulário, assinar e enviá-lo ao  De acordo com o regulamento do Plano de Aposentadoria da MSD Prev, nos meses de novembro e dezembro, os participantes ativos e autopatrocinados têm a oportunidade de realizar a contribuição esporádica, cujo valor é de livre escolha.

Importante: sobre essa contribuição não há contrapartida da empresa.

Caso tenha interesse nesta contribuição, favor preencher o formulário, assinar e enviar para MSD Prev impreterivelmente até o dia 10/12/2021, para que seja emitido o boleto com vencimento até 15/12/2021.

Pedimos a gentileza de nos informar a origem dos recursos através de e-mail.

Para baixar o formulário (

De acordo com o regulamento do Plano de Aposentadoria da MSD Prev, nos meses de novembro e dezembro, os participantes ativos e autopatrocinados têm a oportunidade de realizar a contribuição esporádica, cujo valor é de livre escolha.

Importante: sobre essa contribuição não há contrapartida da empresa.

Caso tenha interesse nesta contribuição, favor preencher o formulário, assinar e enviar para MSD Prev impreterivelmente até o dia 10/12/2021, para que seja emitido o boleto com vencimento até 15/12/2021.

Pedimos a gentileza de nos informar a origem dos recursos através de e-mail.

Para baixar o formulário ( Prezado(a) Participante,

De acordo com o regulamento do Planos de Aposentadoria da MSD PREV, agora em janeiro você tem a oportunidade de alterar os percentuais de contribuição, os quais, passarão a vigorar a partir de fevereiro/2022.

Caso não tenha interesse na alteração de percentual, não é necessário enviar nenhuma comunicação.

Para verificar seus percentuais atuais siga o passo a passo pelo site ou APP:

SITE

Prezado(a) Participante,

De acordo com o regulamento do Planos de Aposentadoria da MSD PREV, agora em janeiro você tem a oportunidade de alterar os percentuais de contribuição, os quais, passarão a vigorar a partir de fevereiro/2022.

Caso não tenha interesse na alteração de percentual, não é necessário enviar nenhuma comunicação.

Para verificar seus percentuais atuais siga o passo a passo pelo site ou APP:

SITE

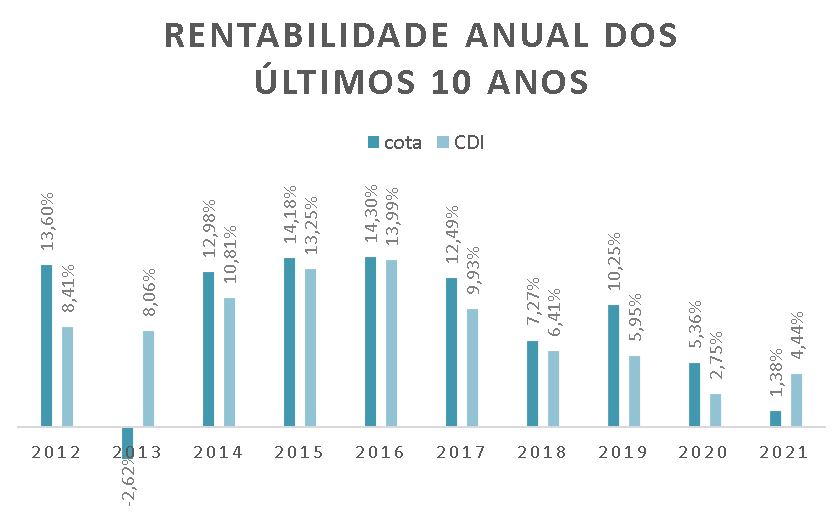

CDI, que rentabilizou 0,73% e 0,75% respectivamente, no mesmo período.

Para identificar o motivo deste retorno, a análise da carteira por estratégias de investimentos é fundamental.

A estratégia RENDA FIXA, que representa 67% dos investimentos da MSDPrev e é composta basicamente por títulos públicos brasileiros e ativos de crédito privado, como Letra Financeira, CDB e Debênture, rentabilizou em janeiro e fevereiro 0,61% e 0,81%.

A estratégia de INVESTIMENTOS ESTRUTURADOS, que representa 15% dos investimentos e é composta por fundos que investem em diversos mercados (multimercados), rentabilizou 1,18% e 0,68% nos dois meses analisados.

A estratégia RENDA VARIÁVEL, que representa 12% dos investimentos e é composta por fundos de ações de empresas brasileiras, rentabilizou 4,75% e -2,74% em janeiro e fevereiro respectivamente.

Já a estratégia de INVESTIMENTOS NO EXTERIOR, que representa 6% e é composta por ações globais e é impactado pela variação cambial, rentabilizou -13,22% e -5,96% nos dois primeiros meses do ano, e foi o principal redutor de rentabilidade da carteira consolidada MSDPrev. Vale lembrar que, esta mesma estratégia, rentabilizou em 2020 52,63% e em 2021 32,70%, sendo o destaque da carteira.

Estes fortes retornos negativos presenciados nos investimentos no exterior refletiram tanto a disparada da inflação no mundo, que se intensificou no início de 2022, quanto ao conflito geopolítico entre Rússia e Ucrânia, que trouxe excessiva volatilidade ao mundo.

A MSDPrev está atenta a estes movimentos, e já está efetuando mudanças importantíssimas nos investimentos, reduzindo a alocação no gestor que apresentou a pior performance, penalizando-o, e adicionalmente, também está diminuindo o risco consolidado da carteira de investimentos, alocando em ativos mais conservadores, principalmente na estratégia de RENDA FIXA.

Acompanhe também outros indicadores financeiros de mercado "Ibovespa, Inflação, Poupança" e o histórico de rentabilidades da MSDPrev.

CDI, que rentabilizou 0,73% e 0,75% respectivamente, no mesmo período.

Para identificar o motivo deste retorno, a análise da carteira por estratégias de investimentos é fundamental.

A estratégia RENDA FIXA, que representa 67% dos investimentos da MSDPrev e é composta basicamente por títulos públicos brasileiros e ativos de crédito privado, como Letra Financeira, CDB e Debênture, rentabilizou em janeiro e fevereiro 0,61% e 0,81%.